English: Click here to read this article in English.

শিক্ষা ও অবসর গ্রহণের মতো বিশেষ কারণ সংক্রান্ত আর্থিক পরিকল্পনা হলো সুস্থ আর্থিক পরিকল্পনার উল্লেখযোগ্য অংশ |

যেহেতু মানুষ সিতিবাচক দিকটি মনে রাখতে বেশি ভালোবাসে তাই আর্থিক পরিলোকপনা করলেও সকলেই ভালো দিক গুলির দিকে তাকিয়ে সেটি করে থাকে| আমাদের অবশ্যই খারাপ বিষয়ের দিকেও নজর দিতে হবে | জব লস অর্থাৎ কর্মীহীনতা বিষয়ক আর্থিক পরিকল্পনা করতে মরা অনেকেই ভুলে যাই বা কেউ সেটাকে অগ্রাহ্য করে থাকি |

যেন “জব লস ” – কর্মীহীনতাকে গুরুত্ব দেওয়া হচ্ছে ?

চাকরি হারানো বা যেকোনো কাজ থেকে হঠাৎ কর্মহীন হয়ে পড়া আমাদের জীবন এবং তৎসংক্রান্ত সকল চাহিদা এবং অগ্রাধিকারগুলোকে পরিবর্তন করে ফেলে | ফলস্বরূপ যা “ওয়েলথ ম্যানেজমেন্ট ” / সম্পদ পরিচালনা ব্যবস্থাকে কঠিন থেকে কঠিনতর করে তোলে |

সহজ কথায়,বলতে গেলে কঠিন সময়ে অর্থাৎ কর্মহীনতা বা জব লসের সময় আমাদের প্রতিদিনের ব্যয় পরিচালনা করতে এমন ভাবে আমাদের আর্থিক স্থিতিশীল জীবন যাপনের পরিকল্পনা করতে হবে যা ধার দেনা/ Loan ব্যতীত সম্ভব |

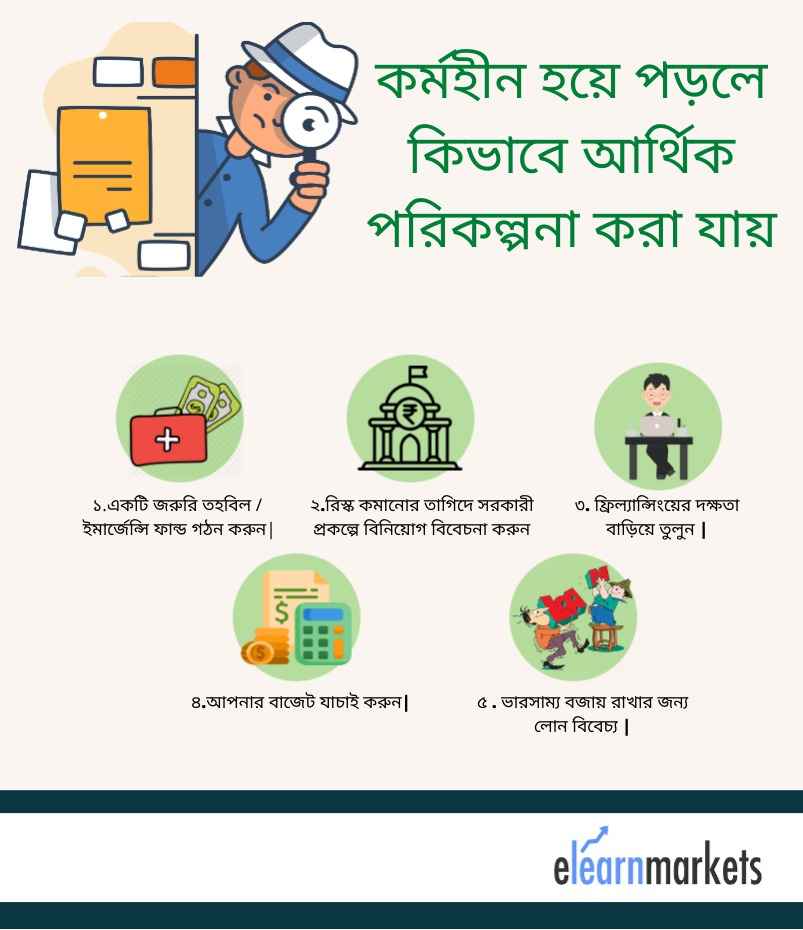

সুতরাং, আসুন আমরা এই অপ্রত্যাশিত মুহুর্থকে সামলানোর জন্য কিছু কিছু সহজ এবং প্রয়োজনীয় পদক্ষেপগুলি নিয়ে আলোচনা করি যা আমাদের আর্থিক পরিচালনার ( ফিন্যাসিয়াল প্ল্যানিং ) কাজে আসবে চাকরি হারানো / কর্মহীন হয়ে পড়ার আগে এবং পরে |

১. একটি জরুরি তহবিল / ইমার্জেন্সি ফান্ড গঠন করুন :

চাকরি হারানো / কর্মহীন হয়ে পড়া কোনো জরুরি অবস্থার থেকে কম মোটেও নয় | এমত অবস্থায় “জরুরি তহবিল / ইমার্জেন্সি ফান্ড” আপনাকে প্রাথমিক ভাবে প্রথম সুরক্ষা প্রদান করবে |

আপনি যদি নিয়মিত আলাদা ভাবে বিশেষ তহবিলে অর্থ জমা করেন তবে আপনি যদি কোনো কঠোর বাস্তবের সামনে পরে কর্মহীন হয়ে পড়েন সেই মতো অবস্থায় এই আর্থিক তহবিল / ইমার্জেন্সি ফান্ড আপনি দৈনন্দিন ব্যয়ের জন্য ব্যবহার করতে সক্ষম হবেন।

জরুরী তহবিলের জন্য, আপনার অবশ্যই বর্তমান বেতনের কমপক্ষে 3-4 মাসের সমান পরিমাণ সঞ্চয় করার লক্ষ্য নির্ণয় করা বাঞ্চনীয় | যদি পারেন তাহলে সুরক্ষা বৃদ্ধির জন্য ৬ মাসের বেতনের সমসাময়িক সঞ্চয় আপনাকে অধিক সুরক্ষা দেবে |

কোনো শর্ট টার্ম লিকুইড ফান্ড এবং ব্যংকের স্বল্প মেয়াদি বিনিয়োগও আপনাকে ইমার্জেন্সি / জরুরী তহবিল গঠনে সাহায্য করবে |

এই পদ্ধতি অনুসরণ করলে আপনি ধীরে ধীরে টাকা সঞ্চয় করতে পারবেন , টাকা সঞ্চয়ের অভ্যাস গড়ে ওঠার সাথে সঞ্চিত অর্থরাশির বৃদ্ধিও ঘটবে |

২. রিস্ক কমানোর তাগিদে সরকারী প্রকল্পে বিনিয়োগ বিবেচনা করুন :

চাকরি হারানো / কর্মহীন হওয়ার পরে, আপনার প্রথম চ্যালেঞ্জ হ’ল তহবিলগুলি সুরক্ষিত করা যা আপনার দৈনন্দিন দিনের ব্যয় বহনে সাহায্য করবে |

এই রকম একটি দুঃসময় মোকাবিলায় আপনি একটি দীর্ঘমেয়াদী ব্যবস্থা নিতে পারেন |সরকারী স্কিমগুলিতে বিনিয়োগ করলে বিনিয়োগের সুরক্ষার মাত্রা বৃদ্ধির সাথে অবসর পরিকল্পনায় / রিটায়ারমেন্ট প্ল্যানিং ও সহায়তা করবে |

কেন?

জাতীয় পেনশন প্রকল্প (NPS)এবং পাবলিক প্রভিডেন্ট ফান্ডের (PPF) মতো প্রকল্পগুলি আপনার জমা দেওয়া তহবিল থেকে উইথড্রয়াল এবং লোন নেওয়ার সুবিধাও দিয়ে থাকে |

বিশেষ প্রয়োজনের ভিত্তিতে আপনি আপনার জমাকৃত অর্থরাশির একটি অংশ ব্যক্তিগত ব্যবহারের জন্য শর্ত স্বাপেক্ষে অবশ্যই তুলতে / উইথড্রয়াল করতে পারবেন |

যেহেতু উইথড্রয়াল / লোন কেবল কয়েক বছর পরে অনুমোদিত হয়, তাই সময় থাকতে তাড়াতাড়ি বিনিয়োগ শুরু করা ভাল।

সর্বদা মনে রাখতে হবে এই জাতীয় তহবিল থেকে নিয়মানুসারে নির্দিষ্ট পরিমান টাকা তোলা সম্ভব শুধুমাত্র কিছু শর্ত অনুসরণ করলেই | আপনার প্রয়োজন ভিত্তিতে টাকার উথড্রয়াল করলে আপনার রিটায়ারমেন্ট সেভিংস কমিয়ে নিতে পারবেন |

৩. ফ্রিল্যান্সিংয়ের দক্ষতা বাড়িয়ে তুলুন:

চাকরি হারানো / কর্মহীন হয়ে পড়ার পরে নিজের আর্থিক ফ্লো সুন্দরভাবে চালিত রাখার একটি দুর্দান্ত উপায় হ’ল ফ্রিল্যান্সিং।

ফ্রিল্যান্সিং একটি প্রকৃতপক্ষেই আয়ের বিকল্প উত্স তৈরির কাজে দুর্দান্ত উপায়।

ফ্রিল্যান্সার হওয়ার কারণে, আপনি আপনার দক্ষতা এবং শখের ভিত্তিতে প্রকল্প / প্রজেক্ট বেছে নেবেন এবং সেগুলি সম্পন্ন করার জন্য নির্দিষ্ট পরিমান অর্থ পাবেন |

ফ্রিল্যান্সার হওয়ার জন্য –

- নিজের দক্ষতা এবং শখ চিহ্নিত করুন যার মাধমে কোনো সার্ভিস আপনি প্রদান করে অর্থউপার্জন করতে পারবেন |

- আপনার কাজের একটি পোর্টফোলিও তৈরি করুন।

- ফ্রিল্যান্সিং ওয়েব সাইট গুলিতে নিজের নাম রেজিস্টার করুন |

- আপনার যোগ্যতা ,দক্ষতা এবং শখ অনুযায়ী প্রকল্পগুলি / প্রজেক্ট বেছে নিন |

৪. আপনার বাজেট যাচাই করুন :

কর্মহীন হয়ে পড়ার অন্যতম চ্যালেঞ্জ হলো – চলমান ঋণপরিশোধ করা |

ক্রেডিট কার্ড হোক অথবা ব্যাংকের লোন – একজন ব্যক্তিকে এইগুলো পরিশোধ করতেই হবে কেন প্রকার আয়ের উৎস না থাকলেও |

এমত অবস্থায় সংরক্ষিত অর্থরাশির ওপর চাপ না বাড়িয়ে আপনি আপনার বাজেট যাচাই করে সমস্ত অপ্রয়োজনীয় ব্যয় হ্রাস করতে পারেন।

পক্ষপাতহীন পদ্ধতিতে, আপনি এমন কোনও ব্যয় চিহ্নিত করার চেষ্টা করুন যত ছোটই পরিমাণে হোক না কেন যেটাকে আপনি কয়েক মাস পরিত্যাগ করে থাকতে পারবেন |

উদাহরণ স্বরূপ : আপনি এমত অবস্থায় অর্থ সঞ্চয় করার জন্য ছোট হলেও নেটফ্লিক্স (NETFLIX) জাতীয় সার্ভিসের সাবস্ক্রিপশন ক্লোসে করে দিতে পারেন | কেবল টিভির চ্যানেল সংখ্যা কমিয়ে অর্থ সঞ্চয় করতে পারেন | প্রাইভেট ট্রান্সপোর্ট ছেড়ে দিয়ে পাবলিক ট্রান্সপোর্ট ব্যবহার করতে পারেন |

টেলিকম এবং ইন্টারনেটের বাজেট ফ্রেন্ডলি প্যাকেজে ব্যবহার করেও সাশ্রয় করার চেষ্টা করতে পারেন |

৫. ভারসাম্য বজায় রাখার জন্য লোন বিবেচ্য:

লোনের ভার অন্য ব্যাংকে ট্রান্সফার করার মাধ্যমে চাপ কমানোর চেষ্টা করা যেতে পারে |

এর মাধ্যমে আপনার হয়তো লোনের চাপ মাথা থেকে নামবে না কিন্তু অপেক্ষাকৃত কম সুদের হরে পরিশোধরে সুযোগ পেতে পারেন |

আপনার আর্থিক বোঝা আরও বেশি কমাতে, সম্ভব হলে আপনি প্রতি মাসে কিস্তিতে কম পরিমাণ অর্থ প্রদানের জন্য আলোচনা করতে পারেন।

আমরা উপরে যেসকল পরামর্শ নিয়ে আলোচনা করেছি তা হ’ল কর্মহীন হয়ে পড়লে সঙ্কটের সময়ে নিজেকে আর্থিকভাবে চালিত রাখার সহজ উপায়।

মনে রাখবেন, আপনি যখন এর পরে কোনও নতুন কাজ পাবেন, সেই অনুযায়ী আপনার বাজেটটিকে অবশ্যই সামঞ্জস্য পূর্ণ করে তুলতে হবে |

আপনার পুরানো আর্থিক অভ্যাসে ফিরে যাওয়ার পরিবর্তে আপনার বিনিয়োগগুলি এমনভাবে পরিকল্পনা করুন যাতে আপনি আবার সঞ্চয় করার সাথে তার যুগোপযোগী বৃদ্ধিও করতে পারবেন |

আশাকরি প্রয়োজনের সময়ে ওপরে উল্লিখিত পদক্ষেপগুলি অনুসরণ করলে আপনি ঝুঁকি কমিয়ে আর্থিক সচলতা বজায় রাখতে পারবেন |