English: Click here to read this article in English.

हम भावनाओं के प्राणी हैं, पूर्वाग्रहों से जूझते हुए प्राणी हैं और गर्व और गुरूर से प्रेरित हैं׀ भावनाओं के प्राणी होने के रूप में, हम पूर्वानुमान और व्यवस्था कि लालसा करते हैं׀ हम इसकी अनुपस्थिति में पैटर्न खोजने के लिए संघर्ष करते हैं׀ लेकिन आश्चर्यजनक रूप से – जीन के म्युटेशन से लेकर डिफ्यूजन नामक प्रक्रिया तक – प्रकृति के कामकाज के लिए रैंडमनेस आवश्यक है – और शायद मनुष्यों के अस्तित्व के लिए भी आवश्यक है׀

“सब कुछ रास्ता देता है और कुछ भी निश्चित नहीं रहता है”- हेराक्लिटस

जैसा कि आज हमारे जीवन के बचे हुए दिनों का पहला दिन है, इसीलिए आपको और मुझे, शेयर बाज़ार में भागीदार होने के नाते, इसे गंभीरता से लेना चाहिए׀ पढ़ना जारी रखें, आप जल्द ही इसे सम्बंधित कर पाएँगे׀

आप जानते है कि मिस्टर मार्केट भी वाइब्रेट होता है׀ आश्चर्यचकित? हाँ, यहाँ वोलेटाइलिटी नामक एक शब्द है जो फाइनेंसियल मार्केट से अविभाज्य रूप से जुड़ा हुआ है׀ यदि आप वोलेटाइलिटी शब्द को स्पष्ट तरीके से समझना चाहते हैं, तो आप “स्पीड” शब्द का उपयोग कर सकते हैं׀ आइये, मैं आपको अल्बर्ट आइंस्टीन का एक कोट बताता हूँ:

“जहाँ तक गणितीय नियम वास्तविकता का उल्लेख करते हैं, वे निश्चित नहीं है; और जहाँ तक वे निश्चित है, वे वास्तविकता का उल्लेख नहीं करते हैं׀”

भविष्य बताने वाला एनालिटिक्स के इस युग में भी हमें अपनी अज्ञानता का विज्ञापन करना होगा क्योंकि हम सटीकता के साथ भविष्यवाणी नहीं कर सकते हैं׀ यदि आप और मैं ऐसा कर सकते, तो अब तक हम दुनिया के टॉप पांच सबसे अमीर व्यक्तियों कि सूची में शामिल हो चुके होते׀ सही? हाहा!

वॉल स्ट्रीट पर एक पुरानी कहावत है कि बाज़ार सिर्फ दो भावनाओं से संचालित होता है जो लालच और डर है׀ यह दोनों आतंरिक भावनात्मक स्थिति शेयर बाज़ार के लिए “अनिश्चितता” शब्द से सम्बंधित हैं׀ इन भावनाओं के सामने झुकने का निवेशकों के पोर्टफोलियो और शेयर बाज़ार पर “अत्यधिक निंदनीय प्रभाव” पड़ सकता है׀

मेरा विशवास कीजिये, “वोलेटाइलिटी” के बारे में जानकारी का अधिक्य ׀ आपके सर को फाइनेंसियल मार्केट के बड़े पैमाने पर होने वाले “शोर” में डुबो देगा׀ नासिम निकोलस तालेब के अनुसार, शब्द “बुल” और “बेयर” का अर्थ जूलॉजी के बाहर सीमित है तिरछेपन की अवधारणा (कांसेप्ट ऑफ़ स्केव्नेस) के कारण मीडियन और एक्सपेक्टेड का अर्थ फाइनेंसियल वर्ल्ड में समान बिलकुल भी नहीं हैं׀ यह शब्द बुलिश और बेयरिश अक्सर रैंडमनेस की दुनिया में बिना कोई आवेदन के खोखले शब्द हैं – खासकर अगर ऐसी कोई दुनिया, जैसी हमारी, जहाँ असममित परिणाम मौजूद है׀

“मान लीजिये कि हम किसी शेयर पर अपनी वोलेटाइलिटी के माप के रूप में संभावित भविष्य के रिटर्न के स्टैण्डर्ड डेविएशन का उपयोग करते है׀क्या उस वोलेटाइलिटी को समय के साथ स्थिर रखना उचित हैं? मुझे नहीं लगता׀” फिशर ब्लैक

यह आज व्यापक रूप से स्वीकार किया जाता है कि स्थिर वोलेटाइलिटी कि धारणा वोलेटाइलिटी स्माइल के अस्तित्व के साथ-साथ स्टॉक वितरण के लेप्तोकोर्टिक करैक्टर (फैट टेल) कि व्याख्या करने में विफल रहती है׀ उपरोक्त फिशर ब्लैक के कोट, फेमस कांस्टेंट-वोलेटाइलिटी ब्लैक-स्कोल्स मॉडल विकसित होने के तुरंत बाद बनाया गया, यह बात साबित करती है׀

आप यह जानते होंगे कि सभी तेज़ दिमागों में से सबसे तेज़ इस शेयर बाज़ार में विभिन्न गणितीय मॉडल और सांख्यिकीय उपकरणों के साथ शामिल होते हैं जो वोलेटाइलिटी कि मात्रा को निर्धारित करते हैं और अंतर्निर्हित कीमत का अनुमान लगाते है׀ शब्दों में उन जटिल संरचनाओं को स्पष्ट करना इस लेख के दायरे से परे है׀

ट्रेडिंग के लिए इसे सरल और सटीक बनाने के लिए, Bollinger Bands का अध्ययन करना बेहतर होगा׀

Bollinger Bands इंडिकेटर

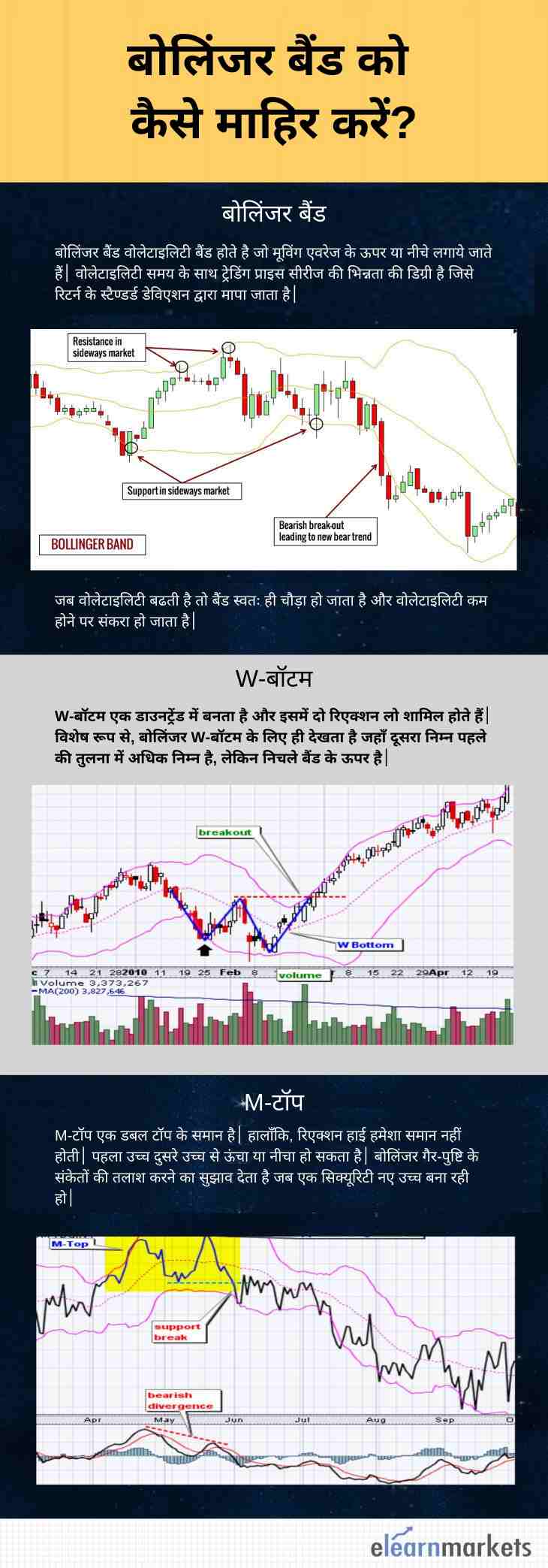

1980 के दशक में जॉन बोलिंजर द्वारा “Bollinger Bands” नामक उपकरण का अविष्कार किया गया था׀ ये बैंड केल्टनर चैनल के समान वोलेटाइलिटी इंडिकेटर है׀ इसके अलावा Bollinger Bands को मूविंग एवरेज, जो आमतौर पर 20 दिन होते हैं, से दो स्टैण्डर्ड डेविएशन ऊपर और नीचे रखा जाता है׀ केल्टनर चैनल के बारे में अधिक जानने के लिए

Bollinger Bands फार्मूला

यह ट्रेडिंग बैंड के कांसेप्ट से विकसित हुआ है׀ दो ट्रेडिंग बैंड एन्वेलोप तकनीक के समान एक मूविंग एवरेज के आसपास रखे जाते है׀ आपकी सादगी के लिए मैं इसे तोड़ रहा हूँ-

- एक N-पीरियड मूविंग एवरेज (MA)

- K टाइम पर ऊपरी बैंड और मूविंग एवरेज के ऊपर एक N-पीरियड स्टैण्डर्ड डेविएशन (MA + Kσ)

- K टाइम पर एक नीचला बैंड और मूविंग एवरेज के नीचे एक N-पीरियड स्टैण्डर्ड डेविएशन (MA − Kσ)

यहाँ N और K के लिए मान 20 और 2 है׀ सामान्य रूप से सिंपल मूविंग एवरेज को एक्सपोनेंशियल मूविंग एवरेज से ज्यादा पसंद किया जाता है क्योंकि इसका उपयोग बैंडविड्थ को सैट करने के लिए उपयोग की जाने वाली वोलेटाइलिटी की गणना में किया जाता है, इसीलिए, यह केंद्र बिंदु को सैट करने के लिए एक समान एवरेज का उपयोग करने के लिए आतंरिक रूप से सुसंगत है׀ इसके अलावा, आमतौर पर मिडिल बैंड और स्टैण्डर्ड डेविएशन कि गणना के लिए, समान अवधि का उपयोग किया जाता है׀ 20 दिनों के एवरेज के लिए, सबसे हाल के 20 दिनों का उपयोग किया जाता है׀ अगले दिन, सबसे पुराने दिन का डाटा छोड़ दिया जाता है और सबसे नए दिन को शामिल कर लिया जाता है׀ वोलेटाइलिटी के लिए भी यही सच हैं; प्रत्येक अवधि के लिए, तुरंत पूर्ववर्ती अवधि का उपयोग करके वोलेटाइलिटी को मापा जाता है׀

आपको पता ही होगा कि स्टैण्डर्ड डेविएशन (S. D.) एक सांख्यिकी अवधारणा है, जो बताती है कि एवरेज प्राइस के आसपास कीमतें कैसे फैलती है׀ दो स्टैण्डर्ड डेविएशन का उपयोग करने का महत्व यह है कि यह सुनिश्चित करता है कि प्राइस का 95% डाटा दो ट्रेडिंग बैंड के बीच गिर जाएगा׀ स्टैण्डर्ड डेविएशन की गणना की प्रक्रिया जानने के लिए आप हमेशा हमारे कॉमन गाइड “गूगल” से परामर्श ले सकते है׀

Bollinger Bands के लिए डिफ़ॉल्ट है: 20 दिन कि गणना और ± 2 स्टैण्डर्ड डेविएशन׀ हैरानी कि बात यह है कि, आप यह पाएँगे कि जैसे ही आप कैलकुलेशन पीरियड को छोटा करेंगे, बैंडविड्थ सैट करने के लिए उपयोग किये जाने वाले स्टैण्डर्ड डेविएशन की संख्या को कम करने की आवश्यकता होगी और जैसे ही आप पीरियड की संख्या को लम्बा करते है, आपको बैंडविड्थ को चौड़ा करने की आवश्यकता होगी׀

बोलिंजर के अनुसार, यदि आप 2 स्टैण्डर्ड डेविएशन के स्टार्टिंग पॉइंट और 20-पीरियड कैलकुलेशन का उपयोग करते है, तो आपको बैंडविड्थ को 10 पीरियड में 1.9 स्टैण्डर्ड डेविएशन तक कम करना चाहिए और इसे 50 पीरियड में 2.1 स्टैण्डर्ड डेविएशन तक बढ़ाना चाहिए׀ लेकिन को भी रणनीति बाज़ारों के विकास से ज्यादा महत्वपूर्ण नहीं है׀

यदि पीरियड 10 से कम या 50 से अधिक है, तो बार की पीरियोडीसिटी को बदलना अधिक उपयुक्त है׀ मान लीजिये कि यदि आपको 10 दिनों से कम गणना पीरियड की आवश्यकता है, तो कैलकुलेशन पीरियड को और भी कम करने के बदले प्रति घंटा बार का प्रयोग करना बेहतर हो सकता है׀

मैं बोलिंजर की एक और विविधता जोड़ना चाहता हूँ, अर्थात एक ही समय में कई बैंड׀ यह दो तरीको से हो सकता है׀ पहला यह कि, समान कैलकुलेशन पीरियड का उपयोग करते हुए कई बैंड्स को प्लॉट करना, जैसे कि 20 पीरियड, लेकिन अलग-अलग बैंडविड्थ के, उदाहरण के लिए, 1 और 2 स्टैण्डर्ड डेविएशन׀ दूसरा यह कि, एक ही चार्ट पर, विभिन्न पैरामीटर के साथ बैंड के कई सैट को प्लॉट करना, जैसे 20 पीरियड और 2 स्टैण्डर्ड डेविएशन और 50 पीरियड और 2.1 स्टैण्डर्ड डेविएशन׀

थम्ब रूल के अनुसार, ऊपरी बैंड को छूने पर कीमतों को अपसाइड (ओवरबॉट) पर ओवरएक्सटेंडेड माना जाता है׀ जब कीमतें निचले बैंड को छूती है तो उन्हें डाउनसाइड (ओवरसोल्ड) पर ओवरएक्सटेंडेड माना जाता है׀ टेक्निकल शब्दों ओवरबॉट और ओवरसोल्ड के पीछे स्टैटिस्टिकल कांसेप्ट है कि कीमतें एवरेज से चली जाती है, आपको और मुझे उनसे एवरेज की ओर वापस आने की उम्मीद करनी चाहिए׀

नोट: Bollinger Bands का उपयोग उच्च और निम्न की सापेक्ष परिभाषा प्रदान करने के लिए किया जाता है׀ ऊपरी बैंड में, कीमतें उच्च है और इसका विपरीत ׀ यह हमें पैटर्न की पहचान करने और अपनी रणनीति विकसित करने में मदद करता है׀

मार्केट एक्सपर्ट्स द्वारा टेक्निकल एनालिसिस अब हुआ आसान कोर्स से टेक्निकल एनालिसिस की मूल बातें जाने

मैं एक और जानकारी देना चाहता हूँ׀ बोलिंजर ने अपने बैंड के आधार पर 3 नए इंडिकेटर विकसित किये׀

- BB इम्पल्स – यह बैंड के फंक्शन के रूप में कीमतों में परिवर्तन को मापने में मदद करता है׀

- (%b) के साथ परसेंट बैंड – इसका उपयोग समय के साथ बैंड की चौड़ाई को सामान्य करने के लिए किया जाता है׀

- बैंडविड्थ डेल्टा – यह बैंड की बदलती चौड़ाई को मापने में मदद करता है׀

वोलेटाइलिटी और बैंडविड्थ

हाँ, बैंडविड्थ वोलेटाइलिटी को मापता है׀

Bollinger Bands काम कैसे करते है?

Bollinger Bands को टारगेट के जैसे उपयोग करना

अब तक आपको Bollinger Bands के उपयोग के बारे में एक आईडिया मिल गया होगा׀ इसका उपयोग करने का सबसे आसान तरीका ऊपरी और नीचले बैंड को प्राइस टारगेट के रूप में रखना है׀ मान लीजिये, कि यदि कीमतें निचले बैंड से वापस उछलती हैं और 20-दिन के एवरेज को ऊपर कि ओर पार करती है, तो ऊपरी बंद अपसाइड से प्राइस टारगेट बन जाता है इसका विपरीत ׀ आमतौर पर एक मजबूत अपट्रेंड के मामले में प्राइस लेवल ऊपरी बैंड और 20 दिन के एवरेज के बीच में ऑसिलेट करता है, जबकि एक मजबूत डाउनट्रेंड के मामले में यह विपरीत होता है׀

बढती कीमत की वोलेटाइलिटी के दौरान, दो बैंड के बीच की दूरी चौड़ी हो जाएगी, जबकि कम वोलेटाइलिटी के पीरियड के दौरान बैंड कॉन्ट्रैक्ट करेंगे׀ आमतौर पर, कांट्रेक्शन और एक्सट्रैक्शन वैकल्पिक रूप से आते है׀ ठीक है׀ मैं इसे बेहतर स्पष्टता के लिए तोड़ कर समझाता हूँ׀ आगे बढ़ने से पहले आपको यह पता होना चाहिए कि वोलेटाइलिटी साइक्लिक होती है जबकि कीमतें नहीं׀

स्क्विज़

कृपया इन बिन्दुओं को याद रखें׀ कम वोलेटाइलिटी के पीरियड के दौरान, बैंड मूविंग एवरेज को सीमित करते हुए करीब आते हैं׀ यह एक संकेत है कि एक बाज़ार एक नया ट्रेंड शुरू करने वाला हो सकता है और ट्रेडर्स इसे भविष्य में संभावित ट्रेडिंग अवसरों के रूप में उपयोग करते है क्योंकि आप जानते हैं कि संकुचन के बाद विस्तार/विस्फोट का चरण आता है׀ यह नियम कभी नहीं टूटा है׀ Bollinger Bands वोलेटाइलिटी द्वारा संचालित होते हैं और “स्क्विज़” उस वोलेटाइलिटी का शुद्ध प्रतिबिम्ब है׀ जब वोलेटाइलिटी ऐतिहासिक रूप से निम्न स्तर पर आती है, तो स्क्विज़ शुरू होता है׀ मापने के लिए “बैंडविड्थ” नामक एक इंडिकेटर बनाया गया था׀ आमतौर पर स्क्विज़ को तब ट्रिगर किया जाता है जब बैंडविड्थ छः महीने में अपने न्यूनतम स्तर तक गिर जाता है׀ अक्सर एक स्क्विज का अंत जब पास आता है, तब कीमत एक छोटे से नकली-आउट मूव को बढ़ाएगी, और फिर अचानक से बदल जाएगी और उभरती हुई ट्रेंड की दिशा में बढ़ेगी׀

हेड फेक से निपटने के लिए, आप पर्याप्त रूप से कदम के विकसित होने का इंतज़ार कर सकते है ताकि उभरते हुए ट्रेंड की प्रकृति के बारे में थोड़ा सवाल हो׀ या यदि आप शुरू से ही स्क्विज़ का ट्रेड करना चाहते है तो आप फेक की दिशा में एक इनिशियल पोजीशन ले सकते है और ट्रेलिंग स्टॉप लॉस तकनीक का उपयोग कर सकते हैं׀

लो वोलेटाइलिटी के बाद, हाई वोलेटाइलिटी टेबल पर आती है׀ इसीलिए, जब एक मजबूत ट्रेंड पैदा होता है, तो वोलेटाइलिटी इतनी अधिक हो जाती है कि निचला बैंड एक अपट्रेंड में बदल जाएगा उर इसके विपरीत׀ लेकिन आप जानते हैं कि अन्य इंडिकेटर और ऑसिलेटर के साथ संयुक्त होकर यह बहुत अच्छी तरह से काम करता है׀

ब्रेकआउट

आमतौर पर, प्राइस मूवमेंट का अधिकतम जीवनकाल दो बैंड्स के अन्दर होता है׀ जब कीमतें दोनों ओर टूटती है, तो इसे ब्रेकआउट कहा जाता है׀ अन्य कारकों के साथ जोड़ने पर यह कुछ क्लू प्रदान कर सकता है׀

पिंच

आसानी के लिए, आपको इस बिंदु पर भी विचार करना चाहिए׀ जैसा कि पहले उल्लेख किया गया है, कि विस्तार संकुचन के बाद होता है और यह प्रक्रिया दोहराई जाती है׀ इसीलिए, जब विस्तार के चरण से वोलेटाइलिटी का लेवल घट जाता है, तो इसे कभी-कभी पिंच पैटर्न के रूप में जाना जाता है׀

जैसा कि आप जानते हैं कि एक टेबल चार पैरों में स्थिर दिखाई देती है, कभी-कभी तीन भी ठीक होती है लेकिन उससे कम में यह एक शराबी व्यक्ति की तरह व्यवहार करता है׀ इसी तरह कोई भी ट्रेड चाहे जो भी हो, ट्रेंड फॉलोइंग, कन्ट्रेरियन या स्विंग, आपको कम से कम तीन शर्तों को पूरा करने के लिए विचार करना चाहिए׀ यह न केवल आपको बेहतर ढंग से काम करने में मदद करेगा बल्कि धीरे-धीरे आपके पोर्टफोलियो में भी दिखाई देगा׀

एक डांसर के रूप में प्राइस एक सिग्नल देता है

हंस रहे हैं? ठीक है, डांस का आनंद लें׀ यहाँ सिग्नलों के दो रूप हैं, अर्थात M-टॉप और W-बॉटम׀

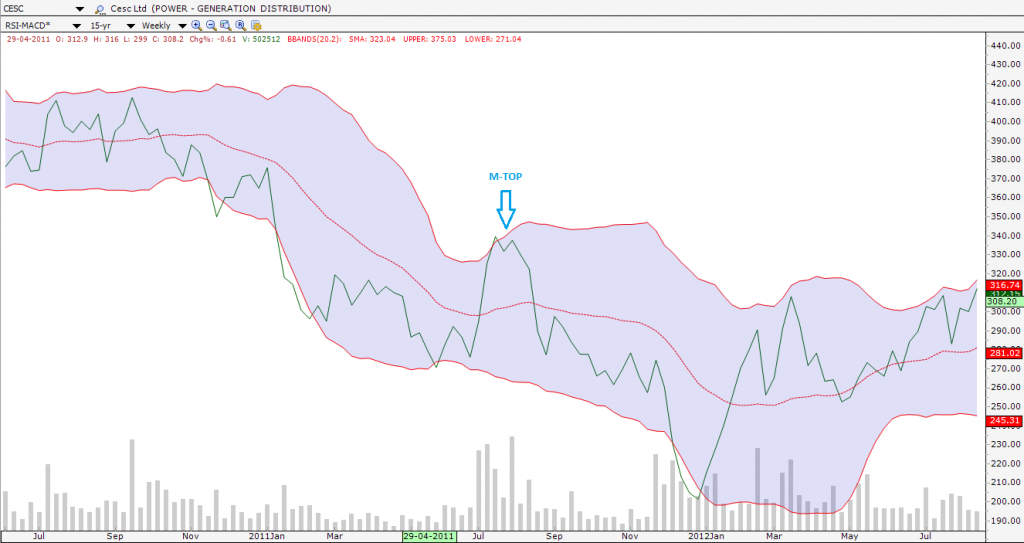

M-टॉप

बोलिंजर ने M-टॉप को स्पॉट करने के लिए अपने स्वयं के बैंड में M- पैटर्न के कांसेप्ट का उपयोग किया׀ M-टॉप को बनाने वाले संभावित पैटर्न में डबल टॉप, हेड एंड शोल्डर और डायमंड हैं׀ आदर्श M-टॉप का गठन होता है, जब

चरण 1) प्राइस लेवल ऊपरी बैंड के बाहर एक हाई बनाता है या कम से कम ऊपरी बैंड को छूता है

चरण 2) प्राइस मिडिल बैंड की ओर खींच लिया जाता है׀

चरण 3) प्राइस लेवल ऊपरी बैंड की ओर वापस उछलता है׀ आदर्श रूप से ऊपरी बैंड के नीचे और पिछले हाई से कम होना चाहिए

चरण 4) दूसरे की तुलना में पहले एडवांस पर वॉल्यूम अधिक होगा׀

क्या यह दिलचस्प नहीं है? अब व्याख्या पर चलते है…

यह टॉप एक वार्निंग संकेत के रूप में कार्य करता है׀ इसके अलावा, ट्रेंड की कमजोरी तब रिफ्लेक्ट होती है जब दूसरा हाई ऊपरी बैंड को छूने में विफल रहता है׀ मोमेंटम अपनी ताकत खो देता है और रिवर्स की सम्भावना होती है׀ अन्य कारको को ध्यान में रखते हुए एक व्यक्ति निरोधी ट्रेड के लिए आसानी से जा सकते है׀

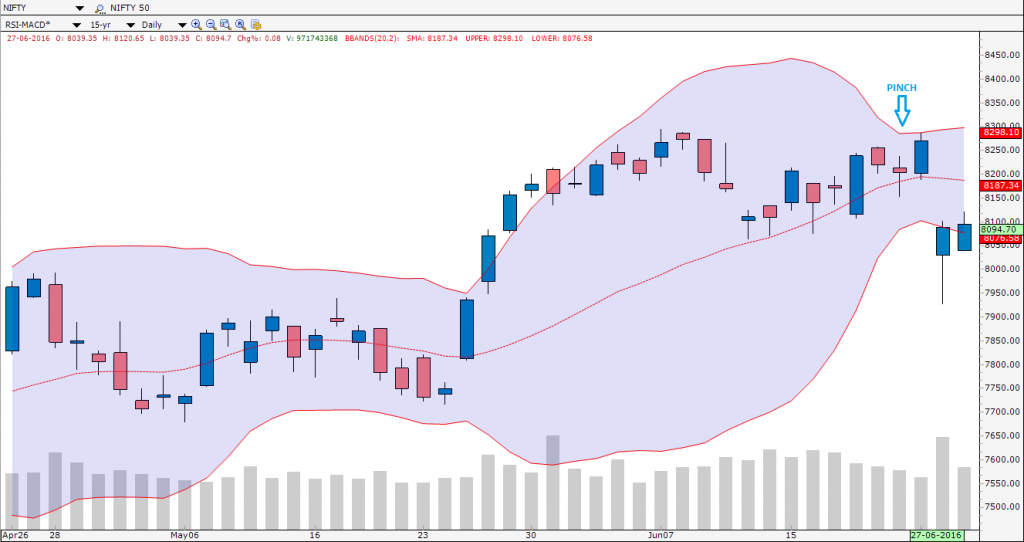

W-बॉटम

M-टॉप की तरह, W-बॉटम बनाने वाले संभावित पैटर्न डबल बॉटम, इनवर्टेड हेड एंड शोल्डर हैं׀ आदर्श W-बॉटम बनता है, जब

चरण 1) प्राइस लेवल निचले बैंड के बाहर लो लेवल बनता है या कम से कम निचले बैंड को छूता है

चरण 2) प्राइस मिडिल बैंड की ओर वापस उछाल दी जाती है

चरण 3) प्राइस लेवल निचले बैंड की ओर वापस खींच लिए जाते हैं׀ आदर्श रूप से इसे पूर्व निम्न से कम और निचले बैंड से ऊपर होना चाहिए

चरण 4) दूसरी गिरावट की तुलना में पहली गिरावट पर वॉल्यूम अधिक होगा

यह बॉटम एक वार्निंग संकेत के रूप में कार्य करता है׀ इसके अलावा, ट्रेंड की कमजोरी तब रिफ्लेक्ट होती है जब दूसरा निम्न निचले बैंड को छूने में विफल रहता है׀ मोमेंटम अपनी मजबूती खो देता है और रिवर्स होने कि सम्भावना होती है׀ अन्य कारकों को ध्यान में रखने हुए एक व्यक्ति निरोधी ट्रेड के लिए आसानी से जा सकता हैं׀

आप जानते हैं कि वॉल्यूम इंडिकेटर के साथ-साथ मोमेंटम इंडिकेटर भी डायग्नोस्टिक प्रोसेस में बहुत उपयोगी हो सकती है׀ जैसा कि आप जानते हैं कि प्रत्येक इंडिकेटर अन्य से स्वतंत्र रूप से संचालित होता है, इसीलिए जब वे एक साथ संकेत देते है, तो वे स्टॉक के दृष्टिकोण में हाई लेवल का कॉन्फिडेंस रखते हैं׀

Bollinger Bands ट्रेडिंग रणनीति

- ऊपरी बैंड के पार होने पर और निचले बैंड को नीचे की तरफ तोड़े जाने पर किसी को भी वास्तव में खरीदारी करनी चाहिए

- किसी को ऊपरी बैंड के पास एक स्ट्रेंथ में खरीदना चाहिए, यदि केवल एक इंडिकेटर पुष्टि करता है और निचले बैंड से संपर्क में आने पर कमजोरी पर बेचना चाहिए, यदि और केवल यदि अन्य इंडिकेटर द्वारा पुष्टि की जाती है तो

- सेटअप को स्पष्ट करने के लिए W पैटर्न और एक इंडिकेटर का उपयोग करते हुए, निचले बैंड के पास खरीदना चाहिए और इसके विपरीत

अंतिम बिंदु

यहाँ उल्लेखित कुछ कॉन्सेप्ट्स जॉन बोलिंजर और जॉन मर्फी के सिद्धांतों के आधार पर मेरी स्पेकुलेशन के परिणाम हैं׀ यहाँ एक ‘गैर–शून्य संभावना हैं कि उपरोक्त रणनीतियों और निष्कर्ष त्रुटिपूर्ण हैं׀ इसीलिए, उन्हें अंकित मूल्य पर लेने के बजाय, कृपया उन्हें अपनी स्वतंत्र विचार प्रक्रिया को प्रोत्साहित करने के लिए शुरूआती बिंदु समझे׀’ आप जान रहे होंगे कि सेल जो एक साथ आग लगाते हैं, साथ ही तार बनाते है׀

आभार व्यक्त करने के लिए, मैं इस वाक्य तक पढ़ने के लिए परेशानी उठाने के लिए धन्यवाद देना चाहूँगा׀ मुझे आशा है कि आपको “Bollinger Bands” पर कुछ स्पष्टता मिलेगी׀

इसी तरह की अवधारणाओं के बारे में अधिक जानने के लिए, हमारे स्टॉकमार्केट ट्रेडिंग कोर्स से जुड़ें।

नीचे दिए गए स्थान में अपने सुझाव या कमेंट्स या प्रश्न छोड़ने के लिए स्वतंत्र रहें׀