English: Click here to read this article in English.

फ्यूचर्स मार्केट, डेरिवेटिव्स के वर्ल्ड का एक महत्वपूर्ण हिस्सा बनाता है।

डेरिवेटिव्स फाइनेंसियल कॉन्ट्रैक्ट होते हैं, जिनकी वैल्यू अन्य फाइनेंसियल एंटाइटी से प्राप्त होता है जिसे अंडरलाइंग एसेट भी कहा जाता है।

यह अंडरलाइंग एसेट स्टॉक, कमोडिटी या करेंसी, इत्यादि हो सकती है।

यह डेरीवेटिव का एक प्रकार है׀

ट्रेडर्स अभी भी forward contract का उपयोग करते हैं, लेकिन अब कुछ प्रतिभागियों जैसे इंडस्ट्रीज और बैंकों तक सीमित हैं।

इस ब्लॉग में, हम forward contract meaning की डिटेल्स के बारे में चर्चा करेंगे, यह फ्यूचर कॉन्ट्रैक्ट से कैसे अलग है, और इसमें ट्रेडिंग करते समय रिस्क शामिल है।

Forward Contract Meaning क्या है?

यह भविष्य में एक विशिष्ट तारीख पर किसी विशेष प्राइस पर अंडरलाइंग एसेट को खरीदने या बेचने के लिए एक कॉन्ट्रैक्ट अग्रीमेंट है।

इसमें एक खरीदार को एक लॉन्ग पोजीशन लेता है जबकि विक्रेता एक शार्ट पोजीशन लेता है।

इसमें शामिल पार्टीज अंडरलाइंग एसेट्स के लिए प्राइसिंग को लॉक करके वोलेटाइलिटी को मैनेज करने के लिए इस कॉन्ट्रैक्ट का उपयोग कर सकते हैं।

इन कॉन्ट्रैक्ट को काउंटर पर ट्रेड किया जाता है और वे एक्सचेंजों के द्वारा नियंत्रित नहीं किये जाते हैं।

आसान शब्दों में, यह मुख्य रूप से बाजार की अनिश्चितता के खिलाफ बचाव के लिए उपयोग किया जाता है।

फॉरवर्ड कॉन्ट्रैक्ट का उदाहरण

अब, आइये हम forward contract meaning को उदाहरण लेकर समझते हैं:

मान लीजिये कि आप एक किसान है और आप गेहूं को 18 रूपये के करंट रेट पर बेचना चाहते है, लेकिन आप जानते हैं कि आगे आने वाले महीनों में गेहूं का प्राइस घट जाएगा׀

इस स्थिति में, आप उन्हें तीन महीने में 18 रूपये की एक पर्टिकुलर अमाउंट का गेहूं बेचने के लिए एक कॉन्ट्रैक्ट में प्रवेश करते हैं।

अब, यदि गेहूं का मूल्य 16 रूपये तक घट गया, तो आप सुरक्षित हैं। लेकिन अगर गेहूं की कीमत बढ़ती है, तो आपको कॉन्ट्रैक्ट में मेंशन किया गया प्राइस मिलेगा।

यह कैसे काम करता है?

यदि फॉरवर्ड कॉन्ट्रैक्ट अपनी एक्सपायरी डेट तक पहुँच जाता है और स्पॉट प्राइस बढ़ गया है, तो विक्रेता को खरीदार को फ़ॉरवर्ड प्राइस और स्पॉट प्राइस के बीच का अंतर की राशि का भुगतान करना होगा।

जबकि, यदि स्पॉट प्राइस फॉरवर्ड प्राइस से कम हो गया, तो खरीदार को विक्रेता को अंतर का भुगतान करना होगा।

जब कॉन्ट्रैक्ट समाप्त होता है, तो यह कुछ टर्म्स पर सेटल किया जाता है, और प्रत्येक कॉन्ट्रैक्ट को अलग-अलग टर्म्स पर सेटल किया जाता है।

सेटलमेंट के लिए दो तरीके हैं: डिलीवरी या कैश पर आधारित सेटलमेंट।

यदि कॉन्ट्रैक्ट एक डिलीवरी के आधार पर सेटल किया जाता है, तो विक्रेता को अंडरलाइंग एसेट को खरीदार को ट्रान्सफर करना होगा।

जब कोई कॉन्ट्रैक्ट कैश के आधार पर सेटल किया जाता है, तो खरीदार को सेटलमेंट डेट पर भुगतान करना पड़ता है और कोई भी अंतर्निहित एसेट का आदान-प्रदान नहीं होता है।

यह अमाउंट करंट स्पॉट प्राइस और फॉरवर्ड प्राइस के बीच का अंतर है।

फ़ॉरवर्ड कॉन्ट्रैक्ट्स में उपयोग किए जाने वाले बेसिक टर्म्स:

यहां कुछ टर्म दी गयी हैं, जो कि एक ट्रेडर को फॉरवर्ड ट्रेडिंग से पहले जानना चाहिए:

- अंडरलाइंग एसेट: यह अंडरलाइंग एसेट है जो कॉन्ट्रैक्ट में मेंशन किया गया है। यह अंडरलाइंग एसेट कमोडिटी, करेंसी, स्टॉक इत्यादि हो सकती है।

- क्वांटिटी: यह मुख्य रूप से कॉन्ट्रैक्ट के साइज़ को रेफर करता है, उस संपत्ति की यूनिट में जिसे खरीदा और बेचा जा रहा है।

- प्राइस: यह वह प्राइस है जो एक्सपायरी डेट पर भुगतान किया जाएगा यह भी स्पेसीफाइड किया जाना चाहिए।

- एक्सपायरेशन डेट: यह वह तारीख है जब अग्रीमेंट का सेटलमेंट किया जाता है और एसेट की डिलीवरी और भुगतान किया जाता है।

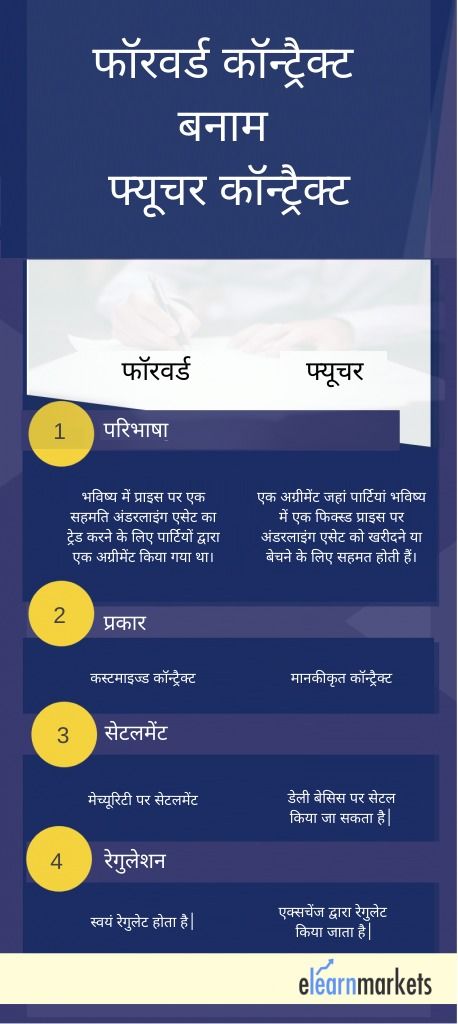

फॉरवर्ड कॉन्ट्रैक्ट बनाम फ्यूचर कॉन्ट्रैक्ट:

फॉरवर्ड और फ्यूचर कॉन्ट्रैक्ट दोनों एक दुसरे से संबंधित हैं, लेकिन इन दोनों के बीच कुछ अंतर भी हैं׀

नीचे कुछ मुख्य अंतर है:

सबसे पहले, फ्यूचर कॉन्ट्रैक्ट को फ्यूचर एक्सचेंज पर ट्रेडिंग को सक्षम करने के लिए मानकीकृत किया जाता है, जबकि फॉरवर्ड कॉन्ट्रैक्ट प्राइवेट अग्रीमेंट होते हैं और वे एक्सचेंज पर ट्रेड नहीं करते हैं।

दूसरा, फ्यूचर कॉन्ट्रैक्ट में, एक्सचेंज क्लियरिंग हाउस दोनों पक्षों के प्रतिपक्ष के रूप में कार्य करता है, जबकि फॉरवर्ड कॉन्ट्रैक्ट में, क्योंकि इसमें कोई एक्सचेंज शामिल नहीं है, वे क्रेडिट रिस्क के संपर्क में हैं।

अंत में, क्योंकि फ्यूचर कॉन्ट्रैक्ट मेच्यूरिटी से पहले स्क्वेयर ऑफ हो जाते है, डिलीवरी कभी नहीं होती है, जबकि फॉरवर्ड कॉन्ट्रैक्ट मुख्य रूप से बाजार में प्राइस वोलेटाइलिटी के खिलाफ खुद को बचाने के लिए हेज़र द्वारा उपयोग किया जाता है, इसलिए कैश सेटलमेंट आमतौर पर होता है।

फॉरवर्ड कॉन्ट्रैक्ट में शामिल रिस्क:

फॉरवर्ड में ट्रेडिंग करने के दौरान निम्नलिखित रिस्क शामिल होती है:

1. रेगुलेटरी रिस्क:

जैसा कि हमने ऊपर चर्चा की है, फॉरवर्ड कॉन्ट्रैक्ट में कोई रेगुलेटरी अथॉरिटी नहीं है जो अग्रीमेंट को नियंत्रित करता है।

यह इस कॉन्ट्रैक्ट में शामिल दोनों पक्षों की आपसी सहमति से एक्सीक्यूट किया जाता है।

जैसे कि वहां कोई रेगुलेटरी अथॉरिटी नहीं है, यह डिफ़ॉल्ट रूप से दोनों पक्षों की रिस्क एबिलिटी को बढ़ाता हैं׀

2. लिक्विडिटी रिस्क:

क्योंकि यहाँ फॉरवर्ड कॉन्ट्रैक्ट में कम लिक्विडिटी है, यह ट्रेडिंग के निर्णय को प्रभावित कर भी सकता है और नहीं भी׀

यहां तक कि अगर किसी ट्रेडर के पास एक मजबूत ट्रेडिंग व्यू है, तो वह लिक्विडिटी के कारण स्ट्रेटेजी को एक्सीक्यूट करने में सक्षम नहीं हो सकता है।

3. डिफ़ॉल्ट रिस्क:

जिस फाइनेंसियल इंस्टिट्यूशन ने फॉरवर्ड कॉन्ट्रैक्ट का ड्राफ्ट तैयार किया है, वह क्लाइंट द्वारा डिफ़ॉल्ट या नॉन-सेटलमेंट की स्थिति में हाई लेवल के रिस्क के संपर्क में है।

फॉरवर्ड कॉन्ट्रैक्ट मुख्य रूप से खरीदारों और विक्रेताओं के लिए एक उद्देश्य की पूर्ति करते हैं जो कि कमोडिटीज और अन्य फाइनेंसियल निवेशों से जुड़ी वोलेटाइलिटी को मैनेज करते हैं।

वे सम्मिलित दोनों पक्षों के लिए रिस्क से भरे हैं क्योंकि वे ओवर-द-काउंटर निवेश हैं।

ट्रेडर्स जो पोर्टफोलियो डाईवर्सीफिकेशन के निर्माण के लिए स्टॉक और बॉन्ड से परे देखना चाहते हैं, वे फॉरवर्ड कॉन्ट्रैक्ट में ट्रेड कर सकते हैं।

महत्वपूर्ण बिंदु:

- Forward contract meaning भविष्य में एक विशिष्ट तारीख पर किसी विशेष प्राइस पर अंडरलाइंग एसेट को खरीदने या बेचने के लिए किया जाने वाला एक कॉन्ट्रैक्ट है।

- यहाँ सेटलमेंट के लिए दो तरीके हैं – डिलीवरी या कैश पर आधार׀

- फॉरवर्ड और फ्यूचर कॉन्ट्रैक्ट के बीच अंतर होते हैं׀

- इन कॉन्ट्रैक्ट में ट्रेडिंग करने में कुछ रिस्क भी शामिल हैं׀

- मुख्य रूप से forward contract meaning का मुख्य उद्देश्य खरीदारों और विक्रेताओं को उस वोलेटाइलिटी को मैनेज करने में मदद करना है जो कमोडिटीज और अन्य फाइनेंसियल निवेशों से जुड़ी है।